子どもがいる家庭で離婚をする場合、養育費がどうなるのか不安に思われる方がいらっしゃるのではないでしょうか。

養育費の決定方法には、当事者間の話し合いのみで合意決定するものと、家庭裁判所に介入してもらい、調停や審判によって決定する方法があります。

養育費の具体的な金額を決定する場合には、一般的に「算定表」と呼ばれる「改訂標準算定方式・算定表(令和元年)」を用いることが多いです。

養育費とは、経済的に自立していない未成熟子に対して、非監護親が扶養の義務に基づいて負担する費用をいいます。養育費の費用分担額は、双方の親の収入、子どもの数など、複数の要素を総合的に考慮して検討するものです。

養育費の算定表は、非監護親にも、自分の生活と同程度の生活を子である被扶養者にも保持させる生活保持義務を担ってもらうため、適正妥当な金額を具体的に算定する目的で作られました。

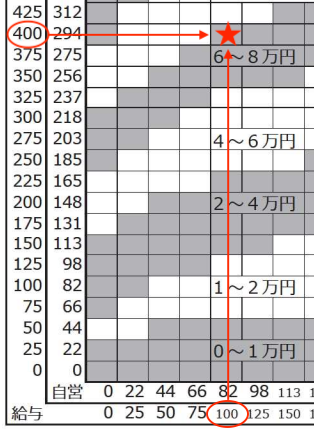

そこで、算定表は、父母双方の収入金額をもとにして、適正妥当な養育費用が一目で分かるようになっています。

養育費の決定方法には、当事者間の話し合いのみで合意決定するものと、家庭裁判所に介入してもらい、調停や審判によって決定する方法があります。

養育費の具体的な金額を決定する場合には、一般的に「算定表」と呼ばれる「改訂標準算定方式・算定表(令和元年)」を用いることが多いです。

養育費とは、経済的に自立していない未成熟子に対して、非監護親が扶養の義務に基づいて負担する費用をいいます。養育費の費用分担額は、双方の親の収入、子どもの数など、複数の要素を総合的に考慮して検討するものです。

養育費の算定表は、非監護親にも、自分の生活と同程度の生活を子である被扶養者にも保持させる生活保持義務を担ってもらうため、適正妥当な金額を具体的に算定する目的で作られました。

そこで、算定表は、父母双方の収入金額をもとにして、適正妥当な養育費用が一目で分かるようになっています。

目次

養育費の算定表の見方

養育費の算定表は、裁判所のサイトで公開されています。

会社などで雇用されて給与所得を得ている場合は、外側の「給与」の線上、自営業で収入を得ている場合は内側の「自営」の線上で該当する箇所をチェックします。

支払う側(義務者)の年収と、受け取る側(権利者)の年収が交差する部分が、養育費の金額の目安となります。

年収は必ずしも完全に同じ金額のものではなく、近い金額のものを選択して構いません。

会社などで雇用されて給与所得を得ている場合は、外側の「給与」の線上、自営業で収入を得ている場合は内側の「自営」の線上で該当する箇所をチェックします。

支払う側(義務者)の年収と、受け取る側(権利者)の年収が交差する部分が、養育費の金額の目安となります。

年収は必ずしも完全に同じ金額のものではなく、近い金額のものを選択して構いません。

養育費の算定表でいう『年収』とは?

支払う側(義務者)及び受け取る側(権利者)の年収が表上で交差する部分が養育費の金額の目安となると紹介しましたが、ここでいう『年収』とはどのようなものなのでしょうか?

この『年収』は、会社に勤めている場合と、個人事業主など自営業者の場合で、算出の方法が異なります。

会社から給与の支払いを受けている給与所得者の場合、税込みの「支払金額」が年収となります。

もう少し詳しく説明すると、前年の源泉徴収票の「支払金額」部分が通常は年収にあたります。

収入は、支払総額の記載されている自治体発行の課税証明書でも確認することができます。

働き始めたばかりで1年を経過していない場合は、過去3か月分程度の給与明細から年収を推計します。この場合、賞与などが考慮されていないため、注意して推計を行います。

個人で事業を行っている自営業者の場合、確定申告書の「課税される所得金額」が年収となります。

確定申告書を利用して、年収を確認することができます。

しかし、確定申告書の「課税される所得金額」は総収入にあたりますが、すでに税金を控除した額のため、「課税される所得金額」に以下の金額を加えて、実際の年収を算出する必要があります。

① 税法上の観点からの控除項目であり、現実に支出していないので加算する項目

(例)寡婦・寡夫控除、基礎控除

② すでに算定表で標準的額については特別経費として考慮されているので加算する項目

(例)生命保険料控除、医療費控除

③ 婚姻費用は養育費に優先する支出ではないので加算する項目

(例)小規模企業共済等掛金控除、寄附金控除

もっとも、上記の計算は加算すべきものが多いため、確定申告書の「所得金額」から以下の式により計算する方法が最も簡易です。

総収入(年収)=所得金額 - 社会保険料控除 + 青色申告控除 + 実際には支払っていない専従者給与

この『年収』は、会社に勤めている場合と、個人事業主など自営業者の場合で、算出の方法が異なります。

会社に勤めている場合

会社から給与の支払いを受けている給与所得者の場合、税込みの「支払金額」が年収となります。

もう少し詳しく説明すると、前年の源泉徴収票の「支払金額」部分が通常は年収にあたります。

収入は、支払総額の記載されている自治体発行の課税証明書でも確認することができます。

働き始めたばかりで1年を経過していない場合は、過去3か月分程度の給与明細から年収を推計します。この場合、賞与などが考慮されていないため、注意して推計を行います。

個人事業主の場合

個人で事業を行っている自営業者の場合、確定申告書の「課税される所得金額」が年収となります。

確定申告書を利用して、年収を確認することができます。

しかし、確定申告書の「課税される所得金額」は総収入にあたりますが、すでに税金を控除した額のため、「課税される所得金額」に以下の金額を加えて、実際の年収を算出する必要があります。

① 税法上の観点からの控除項目であり、現実に支出していないので加算する項目

(例)寡婦・寡夫控除、基礎控除

② すでに算定表で標準的額については特別経費として考慮されているので加算する項目

(例)生命保険料控除、医療費控除

③ 婚姻費用は養育費に優先する支出ではないので加算する項目

(例)小規模企業共済等掛金控除、寄附金控除

もっとも、上記の計算は加算すべきものが多いため、確定申告書の「所得金額」から以下の式により計算する方法が最も簡易です。

総収入(年収)=所得金額 - 社会保険料控除 + 青色申告控除 + 実際には支払っていない専従者給与

子どもが3人の場合の算定表の見方

養育費の算定表は、子どもの年齢によって使う表が異なります。

子どもが3人の場合の算定表は以下のものを参考になさってください。

・子3人が全員0~14歳の場合

・1人目が15歳以上、2人目、3人目が0歳~14歳の場合

・1人目、2人目が15歳以上、3人目が0~14歳の場合

・子3人が全員15歳以上の場合

子どもが1人の場合はこちら、また、子どもが2人いる場合はこちらを参考になさってください。

子どもの年齢に合わせて、上の算定表の該当するものを用いて、親の年収の交差する点を探し、養育費の金額の目安を出します。

子どもが3人の場合の算定表は以下のものを参考になさってください。

・子3人が全員0~14歳の場合

・1人目が15歳以上、2人目、3人目が0歳~14歳の場合

・1人目、2人目が15歳以上、3人目が0~14歳の場合

・子3人が全員15歳以上の場合

子どもが1人の場合はこちら、また、子どもが2人いる場合はこちらを参考になさってください。

子どもの年齢に合わせて、上の算定表の該当するものを用いて、親の年収の交差する点を探し、養育費の金額の目安を出します。

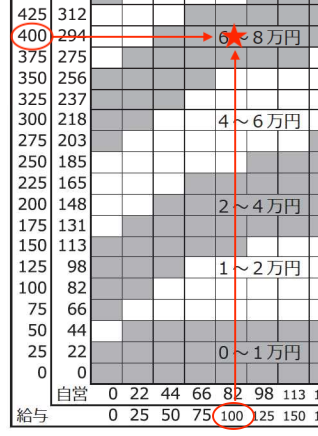

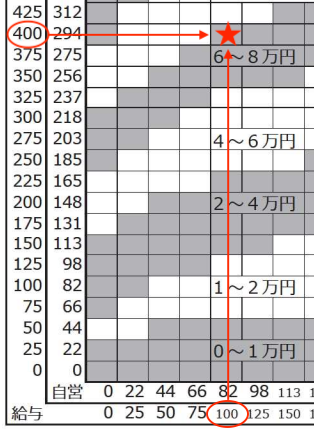

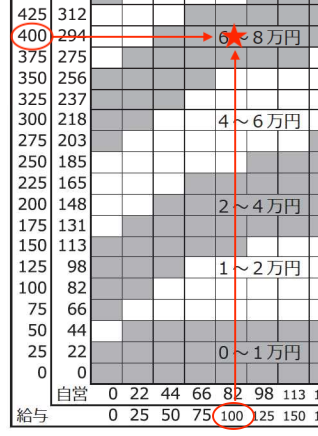

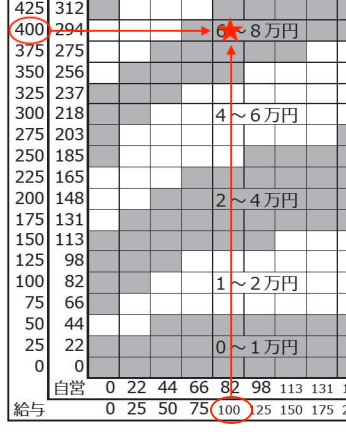

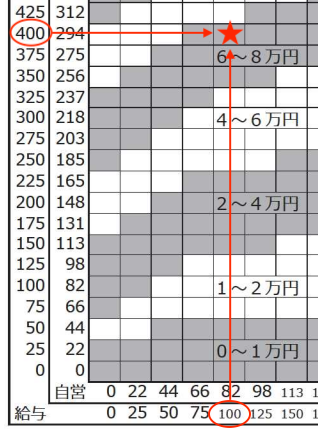

元夫が年収400万円、自分の年収が100万の場合

実際の具体的な数字を当てはめて算定表を見てみましょう。

義務者である非監護親の元夫の年収が400万円、監護親である子の母の年収が100万円の場合、以下の図の部分が交差する箇所となります。

交差する点は6~8万円の範囲であるため、この場合の養育費の目安は「6~8万円」ということがわかります。

交差する点は6~8万円の範囲であるため、この場合の養育費の目安は「6万~8万円」ということがわかります。

交差する点は6~8万の範囲であるため、この場合の養育費の目安は「6~8万円」ということがわかります。

交差する点は6~8万の範囲であるため、この場合の養育費の目安は「6~8万円」ということがわかります。

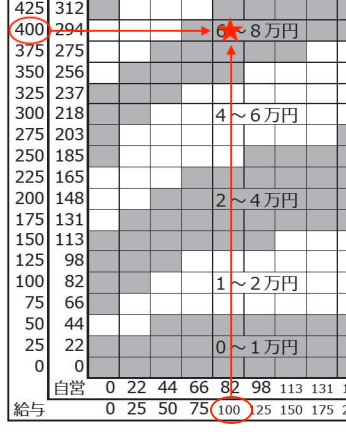

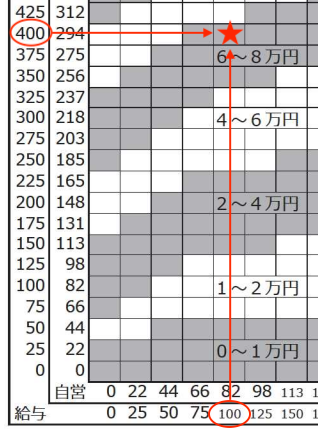

義務者である非監護親の元夫の年収が400万円、監護親である子の母の年収が100万円の場合、以下の図の部分が交差する箇所となります。

① 子3人が全員0~14歳

交差する点は6~8万円の範囲であるため、この場合の養育費の目安は「6~8万円」ということがわかります。

② 1人目が15歳以上、2人目、3人目が0歳~14歳

交差する点は6~8万円の範囲であるため、この場合の養育費の目安は「6万~8万円」ということがわかります。

③ 1人目、2人目が15歳以上、3人目が0~14歳

交差する点は6~8万の範囲であるため、この場合の養育費の目安は「6~8万円」ということがわかります。

④ 子3人が全員15歳以上

交差する点は6~8万の範囲であるため、この場合の養育費の目安は「6~8万円」ということがわかります。

養育費の算定表が使えない場合があることに注意

しかし、養育費の算定表から出した金額が、常にそのまま養育費の額となるわけではなく、算定表が使えない場合があります。

① 子どもの非監護者・監護者(父親・母親)ともに、他に子どもがいない。

② 非監護者・監護者(父親・母親)ともに再婚していない。

③ 一人の親が子どもを3人全員、監護している。

これらの条件を満たす場合に、養育費の算定表を用いることができます。

また逆に、算定表が使えない場合としては、以下のような例があります。

・算定表の範囲の中での調整では不公平となるような特別の事情がある場合

(例)養育費を受け取る側(権利者)が住む家のローンを、養育費を支払う側(義務者)が支払っている

・子どもが私学に通っていて、そのことを支払側(義務者)も認めており、多額の教育費が発生している

算定表の金額は目安ではありますが、確実な金額ではないため、ご自身の場合の養育費の額がいくらくらいなのか、また、算定表が適用できるのかについては、弁護士に一度相談されることをおすすめします。

養育費の算定表が使える条件

① 子どもの非監護者・監護者(父親・母親)ともに、他に子どもがいない。

② 非監護者・監護者(父親・母親)ともに再婚していない。

③ 一人の親が子どもを3人全員、監護している。

これらの条件を満たす場合に、養育費の算定表を用いることができます。

また逆に、算定表が使えない場合としては、以下のような例があります。

養育費の算定表が使えない例

・算定表の範囲の中での調整では不公平となるような特別の事情がある場合

(例)養育費を受け取る側(権利者)が住む家のローンを、養育費を支払う側(義務者)が支払っている

・子どもが私学に通っていて、そのことを支払側(義務者)も認めており、多額の教育費が発生している

算定表の金額は目安ではありますが、確実な金額ではないため、ご自身の場合の養育費の額がいくらくらいなのか、また、算定表が適用できるのかについては、弁護士に一度相談されることをおすすめします。

まとめ

・養育費の算定表は、非監護親・監護親の年収の交差する部分を見て、養育費の金額の目安が分かる表である。

・養育費の算定表で使う年収は、給与所得者と自営業者で確認する箇所が異なる。

◆給与所得者:源泉徴収票の「支払金額」

◆自営業者:確定申告の「課税される所得金額」+加算すべき税金

(最も簡易な計算方法として、”所得金額 - 社会保険料控除 + 青色申告控除 + 実際には支払っていない専従者給与”)

・養育費の算定表を用いることができるのは、以下の条件に当てはまったとき

① 養育費の対象となる子ども以外に、他に子どもがいない。

② 親が双方とも再婚していない。

③ 一人の親が子どもを3人全員監護している。

・養育費の算定表は、子どもが私学に通っている場合や、支払う義務者側に借金があるなど、特別な事情がある場合は、使うことができない。

・養育費の算定表で使う年収は、給与所得者と自営業者で確認する箇所が異なる。

◆給与所得者:源泉徴収票の「支払金額」

◆自営業者:確定申告の「課税される所得金額」+加算すべき税金

(最も簡易な計算方法として、”所得金額 - 社会保険料控除 + 青色申告控除 + 実際には支払っていない専従者給与”)

・養育費の算定表を用いることができるのは、以下の条件に当てはまったとき

① 養育費の対象となる子ども以外に、他に子どもがいない。

② 親が双方とも再婚していない。

③ 一人の親が子どもを3人全員監護している。

・養育費の算定表は、子どもが私学に通っている場合や、支払う義務者側に借金があるなど、特別な事情がある場合は、使うことができない。

養育費がご自身のケースではいくらになるのか気になる方は、弁護士への無料相談をお勧めします

養育費の算定表は年収が分かれば、養育費の目安について知ることのできる便利な表です。

しかし、実際に合意できる養育費と必ずしもイコールではない点に注意が必要です。

ご自身のケースでは、養育費がいくらになるのか、また、算定表を適用することができるのかについて、不安や疑問がある方は、ぜひ一度、法律の専門家である弁護士に相談をなさってください。

弁護士が無料相談を行なっていますので、どうかお一人で悩まずに、お気軽にご活用されることをおすすめします。

しかし、実際に合意できる養育費と必ずしもイコールではない点に注意が必要です。

ご自身のケースでは、養育費がいくらになるのか、また、算定表を適用することができるのかについて、不安や疑問がある方は、ぜひ一度、法律の専門家である弁護士に相談をなさってください。

弁護士が無料相談を行なっていますので、どうかお一人で悩まずに、お気軽にご活用されることをおすすめします。